¿Cuánto me quitan de impuestos si gano 18500. Novedad aquí - ¿Cuánto es el neto de 18.000 brutos

Tabla completa con la relación de salario bruto y salario neto

Tabla completa con la relación de salario bruto y salario neto| Salario bruto anual | Cotización Seguridad Social (6,35%) | Salario neto mensual (12 pagas) |

|---|---|---|

| 18.000 € | 1.143,00 € | 1.261,42 € |

| 21.000 € | 1.333,50 € | 1.425,38 € |

| 24.000 € | 1.524,00 € | 1.602,00 € |

| 27.000 € | 1.714,50 € | 1.765,80 € |

Los tramos que ha fijado Hacienda para la declaración de la renta de 2022 son:Retención del 19% para los ingresos de hasta 6.000 euros.Retención del 21% para los ingresos desde 6.000 euros a 50.000 euros.Retención del 23% para los ingresos desde 50.000 euros a 200.000 euros.

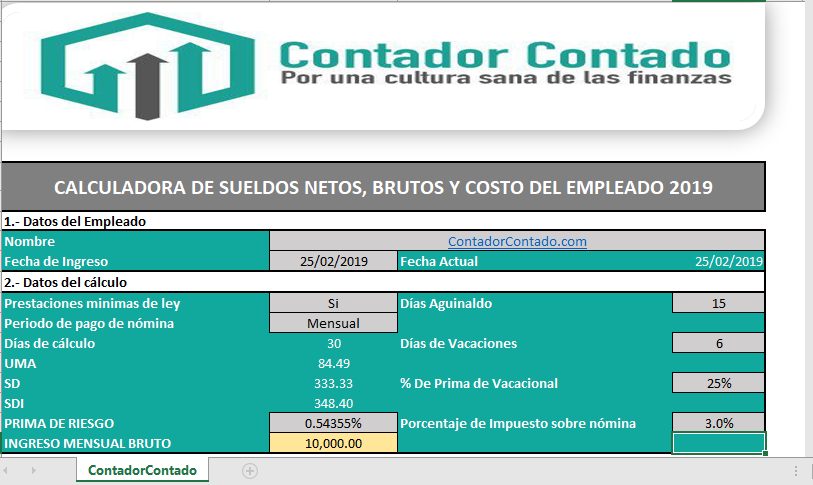

ISR o ISPT (Impuesto sobre el producto del trabajo): ¿cómo hacer su cálculo

| Límite Inferior | Límite Superior | % sobre excedente |

|---|---|---|

| $0.01 | $496.07 | 1,92% |

| $496.08 | $4,210.41 | 6.40% |

| $4,210.42 | $7,399.42 | 10.88% |

| $7,399.43 | $8,601.50 | 16.00% |

¿Cómo se hace el cálculo de nómina

Para el cálculo se convertirá el número mensual dentro del plazo que se quiere realizar los pagos (salvo el mensual), después se divide el sueldo mensual entre 30 y se multiplicará por la cantidad de días trabajador: semanal 7, catorcenal 14, quincenal 15.¿Cuál es el porcentaje que se descuenta del sueldo bruto

Según si la empresa está sujeta a un convenio o el trabajador a un sindicato, para pasar del sueldo bruto a neto se deduce entre un 2% y un 4%, que se destinan a cada agrupación sindical o gremio.El tipo de retención es el que resulta de dividir la cuota entre la base de retención y multiplicar el resultado por 100.

La retención de IRPF en la nómina mínima es del 2%. Esto significa que de tu salario bruto anual, dejas de cobrar un 2% cada mes (se lo cobra directamente Hacienda). El caso más común en el que se retiene el mínimo IRPF en la nómina es si tu contrato es temporal y dura menos de un año.¿Qué es el ISR en la nómina 2022

El Impuesto sobre la nómina en México es una carga que impone el Estado sobre las transacciones correspondientes al pago de salario y prestaciones a los trabajadores. Es decir, la nómina, donde se registra el pago de la remuneración ofrecida a todos los empleados.

La cuota fija es del 20% de la UMA mensual y corresponde su pago al patrón. Para realizar los cálculos de prestaciones en dinero, se toma como referencia el salario base de cotización del colaborador, SBC, correspondiendo al trabajador el 0.250% del SBC y al patrón el 0.700% del SBC.

d) Es posible descontar directamente el cincuenta (50%) del salario del trabajador, pensionado, asalariado, etc. a través de créditos por libranza, siempre y cuando no se afecte el salario mínimo legal vigente en casos donde exista una afectación al derecho al mínimo vital.El sueldo neto se calcula restando del total devengado en la nómina (los ingresos que le corresponde percibir al trabajador) la cantidad que hay que deducir por IRPF y Seguridad Social.

Las nóminas constan de dos descuentos principales: los descuentos para pagar la Seguridad Social del trabajador y el descuento para pagar el impuesto sobre la renta.¿Cuánto es el porcentaje mínimo de IRPF que me pueden retener en mi nómina La empresa está legalmente obligada a retener en concepto de IRPF una parte de la nómina en función del salario percibido siempre, sea cual sea este. El mínimo legal que puede retener la empresa en una nómina en concepto de IRPF es el 2%.

¿Cómo se calcula el IRPF ejemplo

El salario bruto anual es superior a 22.000€, por lo tanto y en nuestro caso, la cuota de IRPF se queda en 6.111€. Para saber cuál es el porcentaje de IRPF dividiremos la cuota IRPF (6.111) entre el salario bruto total (32.000) y el resultado lo multiplicamos por 100. Nuestro porcentaje de IRPF es de 19,09%.La retención mínima por IRPF que se aplica es del 2 por ciento, para contratos temporales, de duración inferior a un año, en prácticas, convenios con becarios, actividades agrícolas y ganaderas y actividades forestales.La ley establece que el pago de ISR debe ser calculado según los ingresos obtenidos, con el objetivo de que los que más ganen aporten una cantidad superior que los que obtienen menores ingresos. En este sentido el porcentaje de retención por ISR va desde el 1.9% hasta 35% al mes.No se pagará el Impuesto Sobre la Renta por la obtención de los siguientes ingresos, dispuestos en el artículo 93 de la LISR: Prestaciones distintas del salario. Indemnizaciones por riesgo de trabajo o enfermedades. Jubilaciones, Pensiones y Haberes de retiro.Según la Administración del Seguro Social el pago mensual máximo en un registro de trabajo determinado (trabajador incapacitado, cónyuge y uno o más hijos) para enero de 2021 era de 2.224 dólares.

¿Cuánto se le descuenta a un trabajador por Seguridad Social 2022

¿Cuál es el porcentaje que se descuenta de salud y pensión Según lo establecido, el aporte para pensión es del 16 %, el 12 % lo paga el empleador (empresa, organización o entidad del Estado) y el 4 % el trabajador, ese es el porcentaje que se le debe descontar en el momento en el que recibe su salario.El límite máximo para todas las deducciones de nómina es de 70%, o sea, el colaborador debe recibir por lo menos el 30% de la remuneración en dinero. Si llega a existir un cobro indebido, debe buscar al departamento de recursos humanos de la organización o el apoyo del sindicato en casos más graves.

¿Cuál es el porcentaje que se descuenta de salud y pensión Según lo establecido, el aporte para pensión es del 16 %, el 12 % lo paga el empleador (empresa, organización o entidad del Estado) y el 4 % el trabajador, ese es el porcentaje que se le debe descontar en el momento en el que recibe su salario.

El hecho de cobrar 12 pagas al año, 14 o 15 si se tienen dos o tres pagas extraordinarias, no varía nada respecto al salario del trabajador. El salario bruto sigue siendo el mismo, por lo que éste se dividirá en 12 si las pagas extraordinarias están prorrateadas o en 14 o 15 si existen pagas extra durante el año.Cuáles son las deducciones de la Seguridad Social| Contingencias | Empresario | Total |

|---|---|---|

| Otras Cotizaciones | ||

| Desempleo contrato general | 5,50 % | 7,05 % |

| Contrato de duración determinada a tiempo completo | 6,70 % | 8,30 % |

| Contrato de duración determinada a tiempo parcial | 6,70 % | 8,30 % |

Similar articles

- ¿Qué equipos están disputando las finales de conferencia de la NBA. Novedad aquí - ¿Qué equipos están en la final NBA 2022

- ¿Dónde van a pasar la finalísima. Novedad aquí - ¿Dónde ver la finalisima 2022

- ¿Quién era la novia de Ares. Novedad aquí - ¿Quién es Bruna Manzoni

- ¿Qué pasa si el demandado no tiene para pagar. Novedad aquí - ¿Qué pasa si me condenan a pagar y no tengo dinero

- ¿Cuánto cuesta el Racing de Santander. Novedad aquí - ¿Cuánto presupuesto tiene el Racing de Santander

- ¿Cuántas veces Chivas a sido bicampeon. Novedad aquí - ¿Cuántas veces Chivas fue bicampeon

- ¿Cuánto vale CR7 2022. Novedad aquí - ¿Cuánto vale cr7 en 2022

- ¿Cuándo Venezuela casi clasifica al Mundial. Novedad aquí - ¿Cuando clasifico Venezuela a un Mundial

- ¿Quién transmite el partido del PSG hoy. Novedad aquí - ¿Qué canal pasan el partido del PSG hoy

- ¿Cuál es el presupuesto del Real Madrid. Novedad aquí - ¿Cuál es el presupuesto del FC Barcelona

- ¿Qué significan las escaleras en el Joker. Novedad aquí - ¿Cómo se llaman las escaleras del Joker

- ¿Quién juega en el equipo de Portugal. Novedad aquí - ¿Qué jugadores de Portugal van al Mundial 2022

- ¿Dónde se va a jugar Cali vs Tolima. Novedad aquí - ¿Dónde juega Tolima y Cali

- ¿Cuánto quedó el Barcelona con el Granada. Novedad aquí - ¿Cuánto quedó el Barcelona hoy con el Granada

- ¿Cómo está conformado el Chelsea. Novedad aquí - ¿Cuál es la formación del Chelsea

Popular articles

- ¿Qué número saldra en la Lotería del Niño 2022. Novedad aquí - ¿Qué número tocará el niño

- ¿Cómo salió Argentina en Miami hoy. Novedad aquí - ¿Cómo salió Argentina hoy día

- ¿Qué pasa si aposte y se suspende el partido. Novedad aquí - ¿Qué pasa si suspenden un partido y aposte

- ¿Quién patrocina a Sporting Cristal. Novedad aquí - ¿Quién es el actual dueño de Sporting Cristal

- ¿Cuándo salen las Jordan Luka 1. Novedad aquí - ¿Cuándo salen las Luka 1

- ¿Qué pasa con Simón en Pálpito. Novedad aquí - ¿Quién es Simón en la serie Pálpito

- ¿Cuál es el índice de morosidad aceptable. Novedad aquí - ¿Cuáles son los niveles de morosidad

- ¿Cuándo comienza el primer partido del Mundial 2022. Novedad aquí - ¿Cuándo se jugará el primer partido del Mundial 2022

- ¿Quién va a comprar al Querétaro. Novedad aquí - ¿Quién va a comprar el Queretaro

- ¿Cómo salió Chile con Qatar hoy. Novedad aquí - ¿Cómo van los equipos del Mundial

- ¿Dónde ver la Copa del Rey de fútbol 2022. Novedad aquí - ¿Dónde puedo ver la Copa del Rey en vivo gratis

- ¿Qué significa hándicap asiático 1 25. Novedad aquí - ¿Qué es hándicap asiático 1 25

- ¿Cómo verificar rápido Bet365. Novedad aquí - ¿Cuánto se tarda en verificar Bet365

- ¿Cómo dar apoyo emocional frases. Novedad aquí - ¿Que decir para dar apoyo emocional

- ¿Cuánto cuesta boleto de Pachuca a Querétaro. Novedad aquí - ¿Cuánto cuesta el boleto de autobús de Pachuca a Querétaro