¿Qué es yield en renta fija. Novedad aquí - ¿Qué nos dice el yield

Ratio que mide el rendimiento o rentabilidad que obtiene el accionista por los dividendos recibidos en función de la cotización de la acción. En español se le suele llamar «rentabilidad por dividendo».

Ratio que mide el rendimiento o rentabilidad que obtiene el accionista por los dividendos recibidos en función de la cotización de la acción. En español se le suele llamar «rentabilidad por dividendo».La rentabilidad por dividendo es el cociente entre el dividendo por acción que reparte una compañía anualmente y el precio pagado por la acción (dividendos totales repartidos entre capitalización total de la empresa). Rentabilidad por dividendo = Dividendo por Acción/ Precio por Acción.

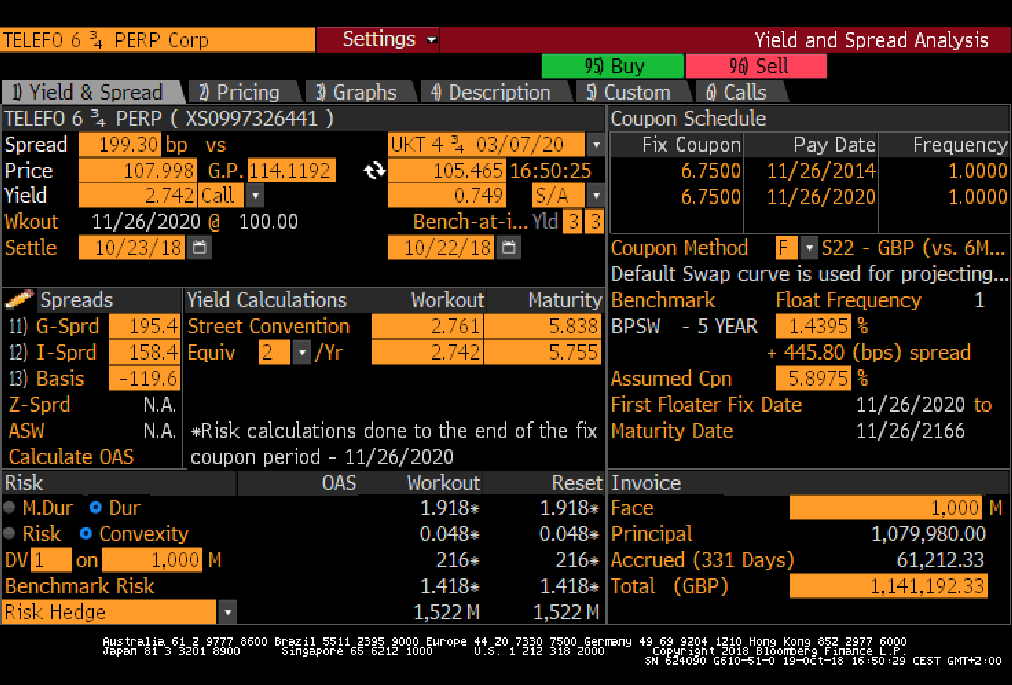

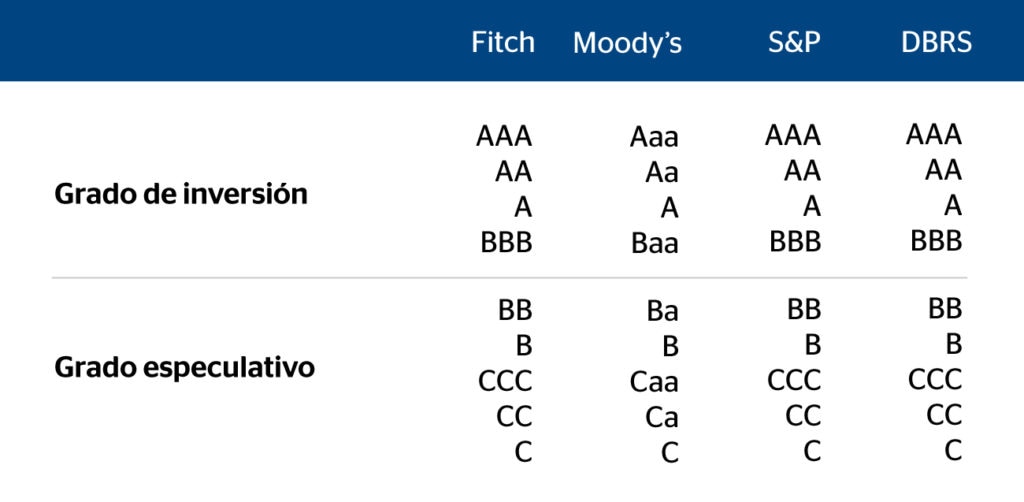

Cuando hablamos de activos High Yield nos referimos a aquellos emitidos por países o empresas que han recibido una baja calificación por parte de las agencias de evaluación de riesgos y tienen que pagar un interés más alto al inversor porque está asumiendo más riesgo al comprarlos.

La renta fija es menos rentable, pero más estable. La renta variable aporta mayor rentabilidad, pero tiene más riesgo.

¿Cómo se calcula un yield

Para calcular el yield tenemos que sumar los beneficios y pérdidas conseguidos en las tres apuestas, dividirlo por la cantidad total apostada y multiplicar el resultado por 100. Por tanto: (16 – 20 + 10 / 60) x 100 = 10% de yield.¿Cómo se calcula el yield

El yield en apuestas deportivas¿Qué es el yield¿Cómo podemos calcular el yieldYield = (Beneficios netos obtenidos / Cantidad apostada) x 100.Total apostado: 5 (unidades apostadas) x 3 (apuestas realizadas) = 15 unidades.Beneficios netos obtenidos: -5 (primera apuesta perdida) + 7.5 + 8.75 = 11.25 unidades.Para calcular el yield tenemos que sumar los beneficios y pérdidas conseguidos en las tres apuestas, dividirlo por la cantidad total apostada y multiplicar el resultado por 100. Por tanto: (16 – 20 + 10 / 60) x 100 = 10% de yield.

Una empresa que paga un alto porcentaje de sus utilidades como dividendo, podría tener un alto dividend yield, lo que la hace atractiva en el corto plazo y riesgosa en el largo plazo. Compañías que no reinvierten sus utilidades pueden limitar su crecimiento en el largo plazo.¿Cómo se puede perder dinero en renta fija cuándo es fija

En definitiva, existe una relación inversa entre el precio de los títulos de renta fija y el tipo de interés del mercado: - Cuando sube el tipo de interés, baja el valor de mercado del título. Si el propietario se desprende del mismo antes del vencimiento, incurrirá en una pérdida (minusvalía).

Estas subidas de tipos son negativas a corto plazo para la renta fija porque implican que los nuevos bonos ofrecen unos tipos de interés mayores, y por lo tanto, son más atractivos para los inversores, o, lo que es igual, los bonos que ya teníamos en nuestro fondo o cartera, que ofrecen tipos más bajos, pasan a ser ...

Siguiendo este razonamiento sencillo, podemos concluir que existe una relación inversa entre el precio de los títulos de renta fija y el tipo de interés del mercado: Cuando sube el tipo de interés, baja el valor de mercado del título.Ventajas de invertir en la renta fija Son instrumentos de baja volatilidad y riesgo, ideal para los inversores más conservadores. Esto tiene como contrapartida una rentabilidad más baja en relación con otros productos de inversión. Permite obtener una renta periódica por el capital invertido.

7 estrategias de yield management para aumentar ingresosDeja que los datos guíen tus decisiones.Establece una estrategia de precios dinámicos.Implementa restricciones de estancia.Monitorea las tarifas de la competencia.Varía tus precios.Conoce tu marketing mix.No dejes habitaciones vacías.El yield se calcula anualmente, como un porcentaje de los ingresos esperados dividido por el valor del activo. Si los ingresos esperados son brutos, hablamos del gross yield.

¿Cómo sacar el yield en Excel

Calcule la tasa de rendimiento de una acción en Excel Ahora lo guiaré para calcular la tasa de rendimiento de las acciones fácilmente por el XIRR función en Excel. 1. Seleccione la celda donde colocará el resultado del cálculo y escriba la fórmula = XIRR (B2: B13, A2: A13)y presione el Enviar llave.A la hora de interpretar el dato, un ratio Price-to-Book bajo nos indicaría que la acción está infravalorada y que, por tanto, vale más en libros que lo que está cotizando en el mercado. Esto podría representar una buena oportunidad de inversión para los inversores que sigan la filosofía del 'value investing'.La renta fija ofrece una serie de ventajas a los inversores: Son instrumentos de baja volatilidad y riesgo, ideal para los inversores más conservadores. Esto tiene como contrapartida una rentabilidad más baja en relación con otros productos de inversión. Permite obtener una renta periódica por el capital invertido.Algunos analistas americanos sugieren que debe esperarse hasta un año para comprobar que el mal rendimiento de un fondo no es fruto de una mala racha. Tal vez sea menos, pero en cualquier caso un sólo trimestre con rentabilidades por debajo de lo normal no indica que haya que marcharse.La Renta Fija son títulos negociables con la finalidad de captar fondos directamente del público, por los que el emisor se compromete a pagar unos intereses y a devolver el principal en unos momentos prefijados. Los títulos de renta fija pueden ser emitidos por empresas y organismos públicos o por empresas privadas.

¿Qué significa un Yield negativo

La implicación de estos datos es muy interesante ya que una característica particular de los bonos es que su precio tiene una correlación negativa con su tasa yield, lo que implica que ante estas marcadas caídas en la tasa por detrás hay aumentos en los precios.Para calcular el yield tenemos que sumar los beneficios y pérdidas conseguidos en las tres apuestas, dividirlo por la cantidad total apostada y multiplicar el resultado por 100. Por tanto: (16 – 20 + 10 / 60) x 100 = 10% de yield.

La fórmula para calcular rendimiento es la siguiente: = ((Valor final de la inversión – Valor inicial de la inversión) / Valor inicial de la inversión) x 100.

Para calcular el yield tenemos que sumar los beneficios y pérdidas conseguidos en las tres apuestas, dividirlo por la cantidad total apostada y multiplicar el resultado por 100. Por tanto: (16 – 20 + 10 / 60) x 100 = 10% de yield.Interpretación del ratio PVCInferior a 1: El precio al que cotiza la compañía es inferior a su valor contable.Igual o en torno a 1: La compañía cotiza a un precio aproximado a su valor contable.Superior a 1: La compañía cotiza a un precio superior a su valor contable. La ratio Precio/Valor Contable (o PVC) compara el valor de la compañía en Bolsa con su valor contable, es decir, conforme a las normas en contabilidad o "en libros".

La ratio Precio/Valor Contable (o PVC) compara el valor de la compañía en Bolsa con su valor contable, es decir, conforme a las normas en contabilidad o "en libros".

Similar articles

- ¿Dónde ver Final Supercopa 2022. Novedad aquí - ¿Dónde ver la final de la Supercopa 2022

- ¿Dónde puedo ver Barcelona vs Celta. Novedad aquí - ¿Dónde se puede ver el Barcelona Celta de hoy

- Is Swansea University good. Novedad aquí - Is Swansea a respected University

- ¿Qué es hacer una apuesta. Novedad aquí - ¿Qué significa hacer una apuesta

- ¿Cómo se llamaba el antiguo campo del Cádiz. Novedad aquí - ¿Qué pasó en el estadio de Cádiz

- ¿Qué tarda el AVE de Granada a Sevilla. Novedad aquí - ¿Cuánto tarda el AVE Granada Sevilla

- ¿Qué pasa si me depositan 30 mil pesos. Novedad aquí - ¿Cuánto dinero se puede ingresar al mes sin justificar 2022

- ¿Dónde ver Gol Mundial. Novedad aquí - ¿Dónde puedo ver el Mundial de Qatar 2022

- ¿Cómo se dice en inglés waterpolo. Novedad aquí - ¿Cómo se llama el waterpolo

- ¿Quién transmite Atlético Manchester. Novedad aquí - ¿Dónde televisan el Atlético Manchester

- ¿Cómo se juega al tute. Novedad aquí - ¿Cuántas cartas se dan para jugar al tute

- ¿Cuál es el país más caro en Europa. Novedad aquí - ¿Qué país es el más barato de Europa

- ¿Quién juega el 1 de junio. Novedad aquí - ¿Cuando hay Champions hoy

- ¿Cuál es el equipo con más aficionados de la NBA. Novedad aquí - ¿Cuál es el equipo con más fans de la NBA

- ¿Cuántas horas se ase de México a Juárez en avion. Novedad aquí - ¿Cuánto tiempo me hago de la Ciudad de México a Ciudad Juarez en avión

Popular articles

- ¿Qué tengo que hacer para que me toque el Euromillón. Novedad aquí - ¿Cuántos números hay que acertar en el Euromillón para que te toque algo

- ¿Cómo se reinicia el equipo. Novedad aquí - ¿Cómo hacer un reinicio rápido

- ¿Cómo va el clásico en Medellín. Novedad aquí - ¿Cómo va el clásico Medellín nacional hoy

- ¿Cómo se apuesta en el Hipódromo. Novedad aquí - ¿Cómo se apuesta en el hipódromo

- ¿Qué es hándicap +4.5 en tenis. Novedad aquí - ¿Qué significa hándicap +4.5 en basket

- ¿Cuánto es el divisor de 22. Novedad aquí - ¿Cuál es el divisor de 22

- ¿Quién ganó el clásico 2022. Novedad aquí - ¿Quién ganó el clasico de 2022

- ¿Cómo se reinicia el decodificador de Movistar. Novedad aquí - ¿Cómo reiniciar un decodificador de Movistar

- ¿Dónde ver el partido del Inter de Milán. Novedad aquí - ¿Dónde ver partido de Inter hoy

- ¿Qué signo atrae más a Leo. Novedad aquí - ¿Quién le atrae a Leo

- ¿Dónde ver el Roland Garros hoy. Novedad aquí - ¿Dónde ver Roland Garros 2022 hoy

- ¿Quién clasifico de Asia al Mundial. Novedad aquí - ¿Qué equipos de Asia clasifican al Mundial 2022

- ¿Cuál es el juego más caro de Steam. Novedad aquí - ¿Cuál es el juego más caro en Steam

- ¿Cuánto es 1080 puntos Infonavit en dinero. Novedad aquí - ¿Cuánto dinero son 1080 puntos Infonavit

- ¿Qué hace la esposa de Rafael Nadal. Novedad aquí - ¿Cuándo da a Luz Mery Perelló